こんにちは。

お得に旅行するのが好きなユウです!

3人に1人は借りていると言われている奨学金。

働き始めると、奨学金の繰上げ返済について考える方も多いのではないでしょうか?

私自身も奨学金を借りていたので、卒業と同時に奨学金を繰り上げ返済するかどうかについて考え始めました。

結論から言うと、私は奨学金の繰り上げ返済をしないことに決めました。

- 奨学金を繰り上げ返済しないと決めた理由

- 繰り上げ返済しない代わりにやっていること

- 学生納付特例追納について

などをブログにて、紹介してみます。

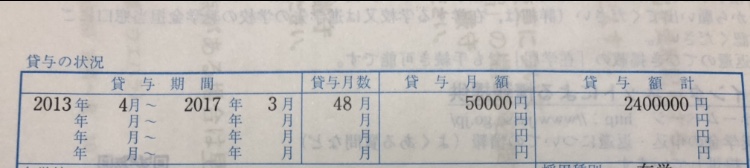

私のリアルな奨学金貸与状況

私が借りたのは第二種奨学金で有利子です。大学在学中の4年間毎月5万円合計240万年借りました。

当時、奨学金は自身で管理していなかったので、おそらく学費に充てられていたのだと思います…!

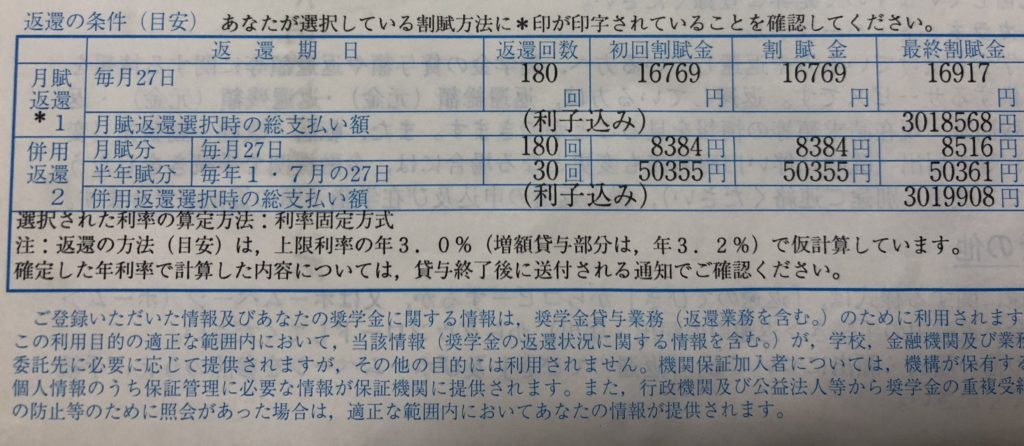

貰った紙によると、割賦金¥16,769を180回払って合計で¥3,018,568返金する予測とされていました。

この紙を受け取ったときはゾッとしました。

冷静に考えて23歳で300万以上の借金を背負った状態で社会に出るって、重いですよね。

でも待って!この数字は奨学金の上限利率の年3%で計算されています。

実際に計算してみるとわかりますが、実際に返済する額はもっと安いです。

大事なことは黒文字のところにそれとなく書いてます。

注:返還の方法(目安)は、上限利率の年3.0%(増額貸与部分は年3.2%)で仮計算しています。

確定した年利率で計算した内容については、貸与終了後に送付される通知でご確認ください。

私自身初めてこの用紙をみたときは、

「利息に60万近くも払うなんてあり得ない!!絶対繰上げ返済してやる!」と思っていました。

でも実際の利息は3%ではないので、60万じゃありません。

焦って無理して繰上げ返済はしなくていいんですよ…!

奨学金繰上げ返済を検討する際には、自分がいくら借りてて利子は幾らになるかを計算した上で、繰上げ返済するかを決めることが重要です。

ご自身の返還金額に当てはめて計算できるように、具体的に説明します。

奨学金返還の利率は2種類

返還すべき金額を知るために、まずは返還の利率を確認しましょう。

返還の利率を決める方式が、利率固定方式と利率見直し方式の2つあります。

「なんのこっちゃ??」って感じですよね。以下日本学生支援機構HPからの抜粋です。

利率固定方式

貸与終了時に決定した利率が返還完了まで適用されます。

将来、市場金利が上昇した場合も、返還利率は変動しません。

日本学生支援機構HP

一方、市場金利が下降した場合も、返還利率は変動しません。

意訳:貸し終わったときに決まった利率で180回返済が続くよー

利率見直し方式

返還期間中、おおむね5年ごと(返還の期限を猶予されている期間及び減額返還が適用されている期間の月数を2で除した月数(1月未満の端数は切り上げる。)を除く。)に見直された利率が適用されます。

日本学生支援機構HP

将来、市場金利が上昇した場合は、貸与終了時の利率より高い利率が適用されます。

一方、市場金利が下降した場合は、貸与終了時の利率より低い利率が適用されます。

意訳:市場に応じて60回ごとぐらいに利率変えるよー。上がるか下がるかは状況による!

重要なのは、どちらの方式を選んでも利率は年利3%を上限に設定されています。

利率固定方式?利率見直し方式?利率はどっちがいいの?

奨学金申し込み時と卒業時にどちらの方法で返済するかを選べます。

私は、約5年ごとの市場リスクに晒されて「金利上がるかも、返済額増えるかも!」という余計なリスクを被るのが嫌だったので、利率固定方式を選択しました。

貸与終了時に1%以下の低利率で設定されているなら、ストレスフリーのためにも利率固定方式をおすすめします。

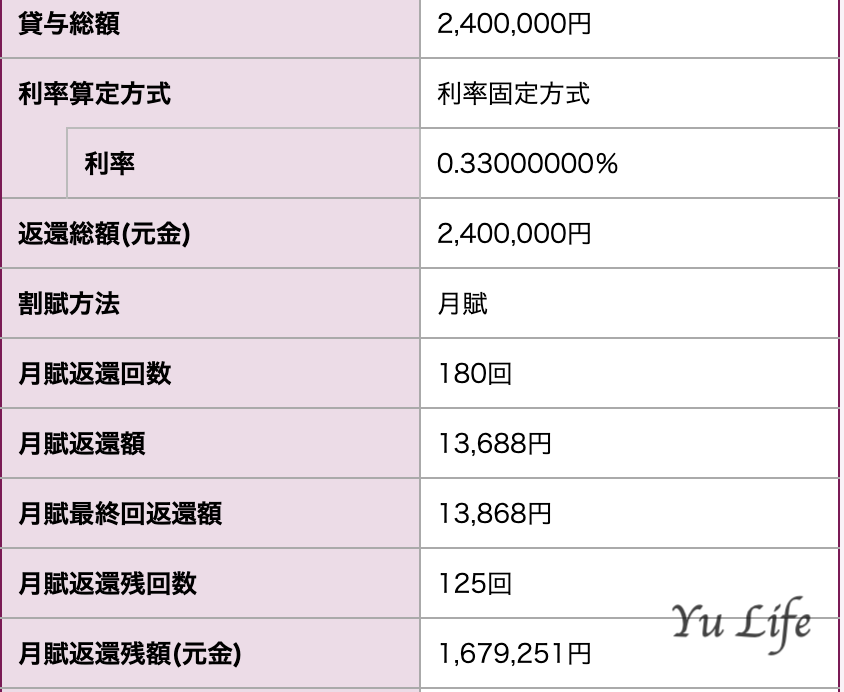

私は平成28年度の3月に貸与終了していますが、利率が変化するリスクが嫌だったので利率固定方式を選び、利率は0.33%です。

貸与利率の推移は日本学生支援機構のHPで確認できます。

自分の年度の利率を知りたい方や、過去の推移に興味がある方はぜひご覧ください。

平成28年度は利率見直し方式を選んでいれば0.01%と超低利率ですが、市場が5年後にどうなっているかわからないし、10年後に1.5%以上に上がったら総支払額は利率固定方式の方が少なく済む可能性も?

平成27年度の利率固定方式利率は約半分だったので、貸与終了時のタイミングにも左右されます。

卒業した年によって利率が決まる点には注意が必要です。

【奨学金】自分の貸与金額と利子計算方法

自分の利子と返還総額を知るために、一番簡単な方法は スカラネット・パーソナルにログインすること。

こんな感じで、一番確実な情報を見ることができます。

一方でログインできない場合の計算方法を参考にご紹介します。

実際に私が借りた額240万を元に、卒業時の年利0.33%で計算します。

一ヶ月に返還すべき金額

2,400,000(貸与総額)÷180(返済回数)=13,333

利率である0.33%をかけると、

1年あたり利子金額

¥13,333×0.33%(年利率)=¥4,400

奨学金貸与に対する利子総額

¥4,400×15年(180回÷12ヶ月)=¥66,000

大体の利子金額は上記で予測することが可能です。

実際にスカラネットパーソナルで確認した返済総額は2,464,020円なので、240万に対する利子は64,020円です。

当初渡された紙の通り3%の金利がついていたら、60万以上の金利を払うことになっていたので、その場合は繰上げ返済を考えていましたが、利子分は4回目で支払い済みの計算になるので、あとは元本を返済していくのみ。

奨学金を繰上げ返済デメリットの方が多い?

実際に繰上げ返済をするメリットがあるか?気になりますよね。

私は実際に計算してみて、繰上げ返済をするメリットはない!と考えました。

奨学金の利子が安い

繰り上げ返済をする最大のメリットは、支払期間を短縮し、利子の支払いを減らすことです。

しかし奨学金の利子は、超良心的なので、繰上げ返済をしたとしても利子が大きくない場合は、メリットが活かしきれません。

今後抱える可能性があるローンといえばの住宅ローンですら、低金利と言われているものの利率は約1~2%で推移しています。(今は超低金利ですが、世界的な金利上昇に伴い上昇する可能性大)

奨学金の利子0.33%と比べると、雲泥の差です。

せっかく超低金利でお金を借りれている&4回目にして利子は返し終わっている計算になるので、利子を減らすための繰上げ返済メリットがありません。

若いうちは自己投資・資産運用を優先

人によりますが、返済開始の23歳頃から返済期間の15年間は、結婚・出産・マイホーム購入など大金が飛ぶライフイベントがいくつか起こることが予想されます。

自由に使えるお金をプールしておく重要性は高いので、大きな出費はできるだけ先送りしたいところ。

若いうちから自己投資や資産運用にお金をかけておくことで、今後の人生も豊かになる!はず!

資格や言語の勉強や、趣味を極めたり、旅行に行ったり、投資を始めてみるも良し。

20代にとっての100万円と60代にとっての100万円の価値は大きく異なります。

今やりたいことは今やるのが一番です。

私は奨学金を繰上げ返済せずに、旅行・趣味・投資に費やしました。

あ、TOEICも勉強しました。

投資結果も後ほど共有します!💰

学生納付特例の追納も選択肢に入れてみて

奨学金の返済を考えるほどの資金的余裕があるのであれば、学生納付特例追納も選択肢に入れてみてはいかがでしょうか?

学生時代に免除されていた分の国民年金を支払うことによって、将来受け取る年金を最大化できるメリットがあり、10年以内しか追納ができません。

メリット・デメリットもちろんあり、別記事にて紹介しているので、併せてご覧いただけますと嬉しいです。

奨学金を繰上げ返済した方がいい人

繰上げ返済した方がいい方についても紹介します。

機関保証を使っている

奨学金を繰上げ返済して唯一メリットがある方は、人的保証ではなく機関保証を使っている方です。

機関保証制度とは、本機構が指定する保証機関の連帯保証を受ける制度です。

保証制度について

なお、保証機関に保証料を支払う必要があります。奨学生(返還者)が奨学金の返還を一定期間延滞した場合、奨学生(返還者)に代わって保証機関が本機構に対して返済をします。その後、保証機関が奨学生(返還者)に対し、本機構に支払った額を一括して請求します。

機関保証の場合は、年利とは別に保証料を支払うので、繰上げ返済し保証料を返還してもらえるので、メリットがあります。

え!まって!!

— おまちゃん@セブ島留学中 (@FH17mTsXY8LWFyT) June 10, 2021

奨学金繰上げ返済したから保証料111,423円返ってくるって!!嬉しい😭😭 pic.twitter.com/UqlqJasiLg

利子が高い人

私の計算はあくまで私の例なので、奨学金の返還額は個人により差があります。

貸与金額が大きく・利率も高い場合は、利子の金額によっては繰上げ返済のメリットがある場合もあります。

しかし奨学金の繰上げ返済、は今自由に使えるお金を大きく減らしてしまうので、よく考えた上で決断することが重要です。

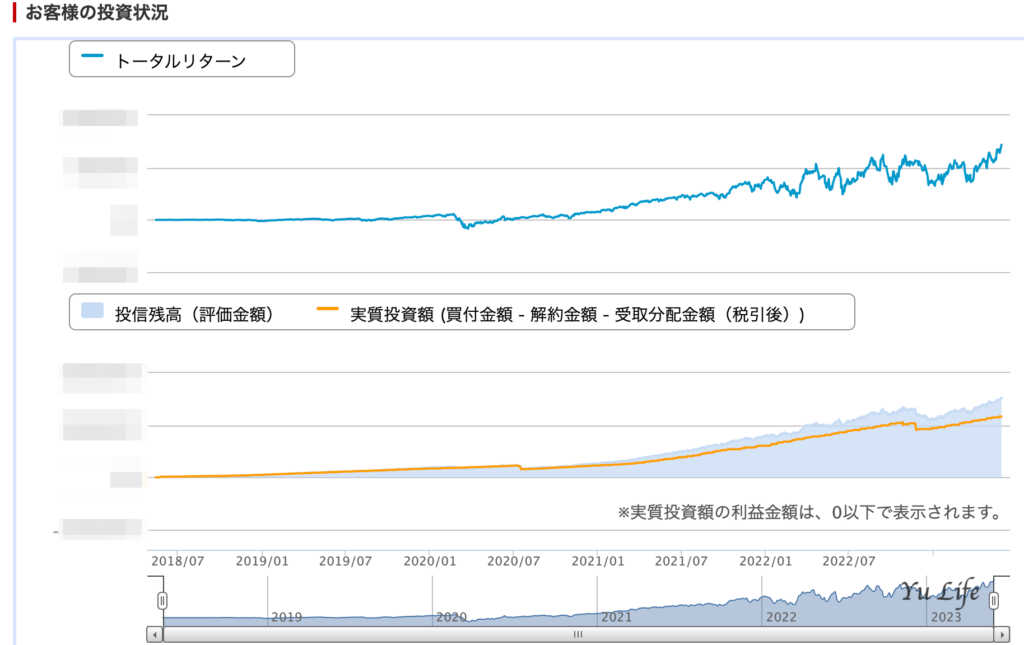

繰上げ返済をしなかったアラサーOL私の投資状況

奨学金の返済を考え始めたの卒業してから一年ほど。

検討の結果繰上げ返済はせず自己投資や資産運用に費やしてきました。

投資信託のみで、5年で約28%資産が増えて奨学金の貸与額以上の資産を積み上げることができました。(株式投資に回している分はノーカウント)

資産を着実に積み上げることができたのは、繰上げ返済せず地道に自己投資や運用に費やしてきたからです。

いい借金と悪い借金という言葉がありますが、奨学金は利率も安いのでいい借金に分類することができます。

せっかく超低金利でお金が借りられているので、無理して返済せずに資金を元手に自己投資と資産運用にお金をかけるのがおすすめです。

返済に充てようとしているお金を投資に回して、奨学金の利子以上のパフォーマンスを上げれば(私の場合0.33%以上)、差分が利益になります。

長期目線で考えれば、市場が成長していく限りマイナスになることはありません。

いい借金・悪い借金について学ぶには、2時間ほどでサクッと読める厚切りジェイソンさんの本が読みやすいです。

資産運用に必須アイテム証券口座は今すぐに開設がおすすめです。

ポイ活サイト経由でセルフバックを使えば、ちょっとしたお小遣いもゲットできます。

投資を始めるには、証券口座開設から始めよう!

\オススメは、楽天証券 or SBI証券/

口座開設の際はポイントサイト経由すると、

10,000~20,000円相当のポイントがゲットできるので忘れずに!

自己破産になる前に。奨学金返還が難しい場合は必ず相談

私を含めどんな人でも奨学金の返還が難しい状況に陥る可能性があります。

人的保障の場合、自分に何かあって返せなくなった場合には保証人に迷惑がかかるので、苦しい場合は絶対に相談しましょう!

自己破産のデメリットはここでは紹介しませんが、お金に対してかなりシビアな制限がかけられるので生活が苦しい場合は、必ず日本学生支援機構に連絡です。

奨学金がチャラになることはないですが、減額返還や返還期限猶予などを利用できる可能性があります。

災害、傷病、経済困難、失業などの返還困難な事情が生じた場合に願い出できる制度なので、詳しくはHPを確認してみてくださいね。

奨学金繰上げ返済まとめ

・貸与終了時に受け取る紙に記載されている金額を金額を返還するわけではない

・奨学金の総額を知り、利子を知り、その利子が許容範囲かどうかを考える

・どんな状況下でも無理をせずきついと思ったら、日本学生支援機構に相談

これから借りるor返す方は現状を把握して無理をせず自分にあった方法で返済していきましょう。

本記事はあくまで一個人の体験談なので、奨学金を繰上げ返済すると言う決断も素晴らしいと思います。

無理せず自分のペースで奨学金頑張って返しましょう〜!私も頑張るぞ〜!

最後までお読みいただき、ありがとうございました。